La gestion efficace d'un portefeuille de projets est cruciale pour le succès d'une organisation.

L'une des étapes les plus importantes de cette gestion est la priorisation des projets.

Aujourd’hui il y a toujours plus de demandes que de ressources, financières ou humaines. Il faut donc définir des priorités.

Dans cet article, je vous présente les diverses méthodes de priorisation de projets au sein d'un portfolio. J’illustrerai par un exemple pratique utilisant la méthode du Scoring, au cours duquel nous comparerons six projets informatiques de types variés.

Qu’est-ce que la priorisation de projets ?

La priorisation des projets au sein d'un portefeuille de projets est une démarche visant à évaluer et à ordonner les projets selon leur importance et leur contribution à la valeur de l'organisation.

Cette étape permet aux décideurs d'allouer de manière optimale les ressources limitées, dans le but de maximiser la valeur et l'impact global du portefeuille, tout en concentrant les efforts sur les projets à fort potentiel d'impact et présentant des risques élevés, contribuant ainsi à atténuer les risques globaux du portefeuille.

La réussite de cette démarche repose sur une évaluation précise et objective des projets, en tenant compte à la fois des facteurs financiers et non financiers.

Si cette étape échoue, cela risque de créer des conflits de priorités entre les projets et de confronter les gestionnaires à un défi complexe.

En mettant à jour cette priorisation, et d'une façon régulière, nous garantissons l'efficacité et le rendement de notre portefeuille de projets.

Quelles sont les méthodes de priorisation des projets au sein d’un portefeuille ?

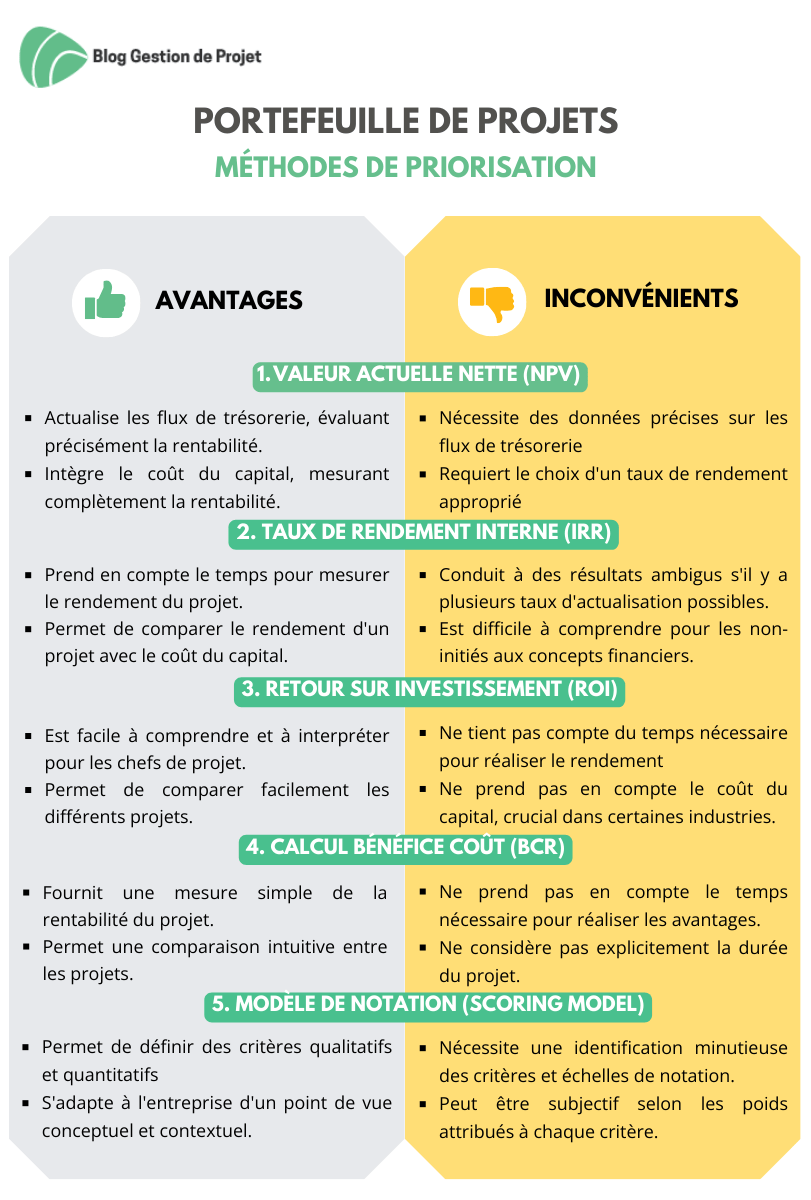

Il existe plusieurs méthodes de priorisation de projets pour effectuer cette priorisation :

- La Valeur Actuelle Nette (NPV)

- Le Taux de Rendement Interne (IRR)

- Retour sur Investissement (ROI)

- Analyse Coût/Bénéfice (BCR).

- Le Modèle de Notation (Scoring Model)

Le NPV et l’IRR sont des méthodes de calcul financières relativement complexes ; nous les décrirons brièvement.

Le ROI et le BCR permettent de calculer rapidement un retour d’investissement pour un projet, donnée qualitative importante pour comparer des projets.

Enfin le Scoring Model est aujourd’hui la méthode la plus utilisée, permettant de définir des critères qualitatifs et quantitatifs pour ordonner les projets.

Voyons chacune de ces méthodes :

1) Valeur Actuelle Nette (NPV) et Taux de Rendement Interne (IRR)

1.1) Valeur Actuelle Nette (NPV) :

Principe :

La NPV (Net Present Value) évalue la valeur actuelle nette des flux de trésorerie futurs générés par un projet, actualisés à un taux de rendement souhaité.

Formule : NPV = ∑ (CF/ (1+r)t) - CIDéfinitions :

- Coût Initial (CI) : C’est le coût total du projet. À noter que l’on ne donne pas de dimension temporelle à ce coût.

- Flux de Trésorerie Net (CF) : C’est la valeur dégagée par le résultat du projet sur plusieurs années.

- Taux de rendement (r) : Il représente le coût du capital, c'est-à-dire le rendement minimal que les investisseurs ou l'entreprise s'attendent à obtenir pour compenser le temps et le risque liés à un investissement.

- Nombre d’unités de temps (t) : C’est le nombre d’années sur lequel se fait le calcul. On choisit en général l’unité année, mais cela pourrait être une autre.

Avantages et inconvénients :

La NPV intègre le facteur temps en actualisant les flux de trésorerie futurs, offrant une évaluation plus précise de la rentabilité.

Il prend également en compte le coût du capital, fournissant une mesure plus complète de la rentabilité.

Néanmoins, les calculs de la NPV peuvent être complexes, nécessitant des données précises sur les flux de trésorerie et le choix d'un taux de rendement approprié.

Et ce choix du taux de rendement influence grandement le résultat.

La NPV est adaptée aux projets de longue durée où le temps a un impact significatif sur la rentabilité.

Elle est idéale pour les situations où le coût du capital est important à prendre en compte.

1.2) Taux de Rendement Interne (IRR)

Principe :

L'IRR est le taux de rendement qui rend la NPV d’un projet égal à zéro. Il représente le taux qui égalise les flux de trésorerie entrants et sortants.

Formule : 0 = ∑ (CF/ (1+IRR)t) - CIDéfinitions :

- Coût Initial (CI) : C’est le coût total du projet. À noter que l’on ne donne pas de dimension temporelle à ce coût.

- Flux de Trésorerie Net (CF) : C’est la valeur dégagée par le résultat du projet sur plusieurs années.

- Nombre d’unités de temps (t) : C’est le nombre d’années sur lequel se fait le calcul. On choisit en général l’unité année, mais cela pourrait être une autre.

Avantages et inconvénients :

En revanche, il peut conduire à des résultats ambigus si plusieurs taux d'actualisation sont possibles.

De plus, c’est assez complexe et sa compréhension peut être difficile pour les chefs de projet non familiers avec les concepts financiers.

L'IRR est utile pour les chefs de projet cherchant à évaluer le rendement d'un projet par rapport à d'autres investissements possibles.

Il est particulièrement adapté pour les projets dans lesquels les flux de trésorerie sont susceptibles de varier au fil du temps.

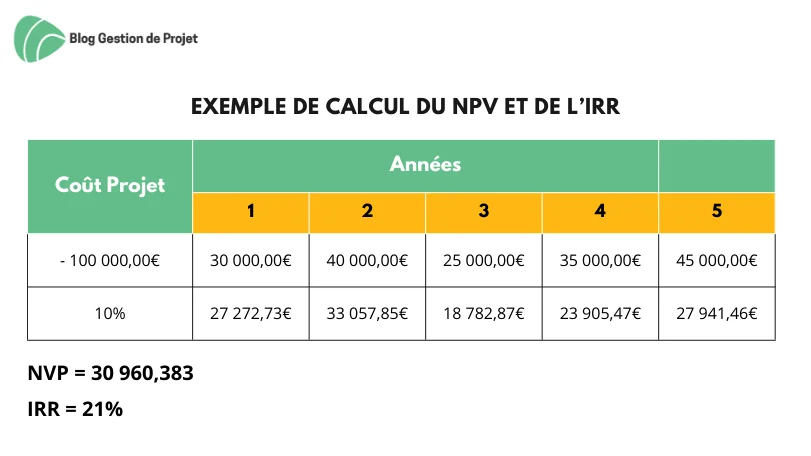

1.3) Exemple de calcul du NPV et de l’IRR

Coût Initial (CI) : | 100 000 € |

Flux de Trésorerie Net (CF) pour les cinq (t=5) premières années : | Année 1 : 30 000 € Année 2 : 40 000 € Année 3 : 25 000 € Année 4 : 35 000 € Année 5 : 45 000 € Total : 175 000 € |

Taux d'Actualisation (r) : | 10% |

Net Present Value (NPV) : | ∑ (CF/ (1+r) t) - CI NPV =(30000/((1+0.10)1))+(40000/((1+0.10)2))+25000/((1+0.10)3))+(35000/((1+0.10)4))+45000/((1+0.10)5))−100000 = 30960.38 |

Internal Rate of Return (IRR) : | 0 = ∑ (CF/ (1+IRR) t) - CI |

L'IRR doit être calculé numériquement ou avec un outil logiciel, comme Excel et la fonction TRI.

Dans notre cas, il est égal à 21% après 5 ans.

2) Retour sur Investissement (ROI) et Calcul Coût Bénéfice (BCR)

2.1) Retour sur Investissement (ROI)

Principe : Le ROI mesure le rendement d'un investissement en comparant les gains générés par le projet à son coût initial. C'est l'un des indicateurs financiers les plus simples et les plus largement utilisés.

Formule : ROI = ((GN – CI) / CI) x100

Définitions :

- Coût Initial (CI) : C’est le coût total du projet.

- Gain Net (GN) : C’est le bénéfice net généré par le projet.

Avantages et inconvénients :

Le ROI est facile à comprendre et à interpréter, ce qui en fait un outil accessible pour les chefs de projet.

De plus il permet de comparer facilement les différents projets.

Néanmoins, le ROI ne tient pas compte du temps nécessaire pour réaliser le rendement, ce qui peut conduire à des évaluations simplifiées.

Le Gain Net peut par exemple être un gain récurrent. Plus on augmente la fenêtre de temps plus le ROI s’améliore.

Il ne prend pas en compte le coût du capital, ce qui peut être crucial dans des industries où le financement a un coût élevé.

Le ROI est particulièrement adapté pour les projets où le rendement est rapide et facile à mesurer.

Il convient bien aux projets de courte durée et aux situations où le coût du capital est relativement bas.

Il permet de comparer des projets, en utilisant la même durée de Gain Net.

2.2) Bénéfice Coût (BCR)

Principe : Le BCR compare les avantages monétaires d'un projet à ses coûts. Un BCR supérieur à 1 indique que les avantages dépassent les coûts.

Formule : BCR = GN / CI

Définitions :

- Coût Initial (CI) : C’est le coût total du projet.

- Gain Net (GN) : C’est le bénéfice net généré par le projet.

Avantages et inconvénients :

Facile à interpréter, le BCR fournit une mesure simple de la rentabilité du projet.

Il permet de comparer la rentabilité de différents projets de manière intuitive.

Comme pour le ROI, il ne prend pas en compte le temps nécessaire pour réaliser les avantages.

La durée du projet n'est pas explicitement considérée.

Le BCR est adapté pour les chefs de projet cherchant une évaluation rapide et intuitive de la rentabilité d'un projet.

Il convient bien aux projets où les avantages et les coûts sont relativement stables au fil du temps.

2.3) Exemple de calcul de ROI et BCR

Coût Initial (CI) : | 100 000 € |

Flux de Trésorerie Net (CF) pour les cinq (t=5) premières années : | Année 1 : 30 000 € Année 2 : 40 000 € Année 3 : 25 000 € Année 4 : 35 000 € Année 5 : 45 000 € Total : 175 000 € |

Taux d'Actualisation (r) : | 10% (pas utilisé) |

Return On Investment (ROI) : | (GN-CI) /CI x 100 = (175000-100000) /100000 x 100 = 0.75 x 100 = 75 % |

Bénéfice Coût (BCR) : | GN/CI = 175000/100000 = 1.75 |

3) Modèle de Notation (Scoring Model)

3.1) Étapes de mise en place

Etape 1 - Identification des critères :

Commencez par identifier les critères de priorisation les plus pertinents pour l'entreprise.

Ces critères doivent être alignés sur les objectifs stratégiques et les besoins spécifiques de l'organisation.

Voici un exemple pour illustrer :

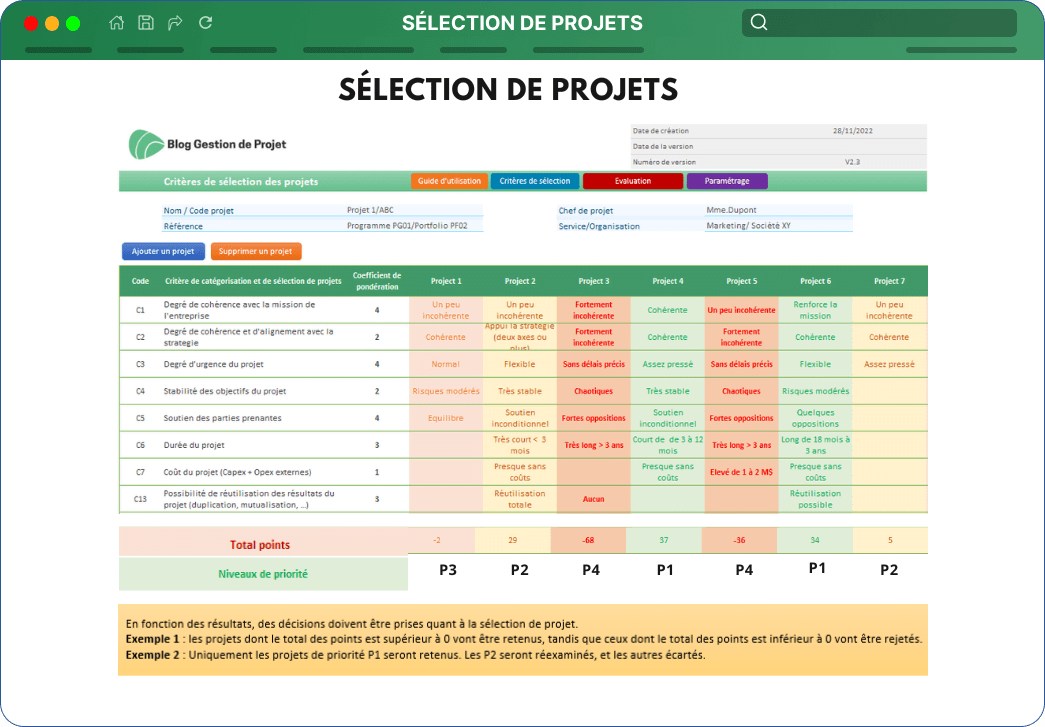

Modèle d'évaluation des projets (+33 Templates)

Evaluez et priorisez vos projets

Etape 2 - Attribution des poids :

Assignez des poids à chaque critère en fonction de son importance relative par rapport aux autres critères.

Les poids reflètent la contribution de chaque critère à la réalisation des objectifs stratégiques.

Etape 3 - Définition des échelles de notation :

Établissez des échelles de notation pour chaque critère.

Ces échelles peuvent varier en fonction de la nature du critère, mais elles doivent permettre une évaluation quantitative.

Par exemple, une échelle de 1 à 5 ou de 1 à 10 est couramment utilisée.

Etape 4 - Attribution des notations :

Évaluez chaque projet par rapport à chaque critère en attribuant des notations en fonction de la performance du projet sur ce critère.

Plus la performance est élevée, plus la notation attribuée est élevée.

Etape 5 - Calcul des scores partiels :

Multipliez les notations par les poids attribués à chaque critère pour calculer les scores partiels pour chaque critère spécifique.

Etape 6 - Calcul du score total :

Calculez le score total d'un projet en agrégeant les scores partiels pondérés.

Cela se fait en additionnant les produits des notations et des poids pour tous les critères.

Etape 7 - Classement des projets :

Classez les projets en fonction de leurs scores totaux.

Les projets avec des scores plus élevés sont considérés comme prioritaires.

3.2) Principaux critères dans un Scoring Model

L’avantage et l’inconvénient du Scoring Model est la possibilité de définir les critères.

La flexibilité dans la définition des critères est bénéfique pour personnaliser l'évaluation selon les besoins spécifiques de chaque entreprise, assurant ainsi une analyse précise et alignée sur ses objectifs.

Cependant, elle exige une compréhension détaillée de l'entreprise et peut complexifier le processus, nécessitant une définition soignée des critères pour maintenir l'objectivité et la pertinence du modèle de scoring.

Cela permet en effet de s’adapter à l’entreprise d’un point de vue conceptuel et contextuel.

Voici quelques exemples de critères à utiliser.

- Alignement stratégique : Évalue dans quelle mesure le projet est aligné sur les objectifs stratégiques de l'entreprise et est cohérent avec sa mission.

- Degré d’urgence : Certains projets ne peuvent attendre, pour des raisons de marché, d’opération ou de réglementation.

- Impact sur les clients/parties prenantes : Évalue l'impact du projet sur les clients, les parties prenantes internes et externes. Prend également en compte la perception de l’acceptation du projet par les parties prenantes.

- Durée du projet : Un projet de 6 mois ne sera pas priorisé comme un projet de 3 ans. C’est un point à prendre en compte.

- Retour sur Investissement (ROI) ou Analyse Bénéfice Coût : Décrit plus haut. Permet d’avoir une évaluation quantitative du projet. Attention à faire le calcul pour tous les projets, avec la même échelle de temps (durée du retour d’investissement).

- Disponibilité des ressources : En général, la capacité à livrer est directement liée à la disponibilité des ressources humaines au sein de l’entreprise.

- Risque du projet : Évalue la perception des risques associés au projet.

- Complexité du projet : Évalue la complexité du projet en termes de technologie, de ressources nécessaires, etc.

- Caractère d’innovation : Degré d’innovation du projet, capacité à apporter un avantage concurrentiel par sa nouveauté.

- Possibilité de réutilisation, caractère « fondamental » : Synergie avec d’autres projets, réutilisation d’une partie des livrables, importance comme Fondation de l’entreprise.

- Capacité d'implémentation : Évalue la capacité de l'entreprise à mettre en œuvre avec succès le projet.

- Coûts opérationnels : Évalue les coûts opérationnels associés à la mise en œuvre et à la maintenance du projet. Ce critère sera en général plutôt qualitatif, utilisant une échelle de 1 à 5 par exemple.

- Durabilité : Évalue la durabilité à long terme des livrables du projet.

- Facilité d'intégration avec les systèmes existants : Évalue la facilité avec laquelle le projet peut être intégré aux systèmes existants.

Template avec un cas pratique

Pour un exemple pratique, nous utiliserons notre template « Évaluation et Sélection de projets ».

Télécharger ce modèle d'évaluation et de sélection de projet

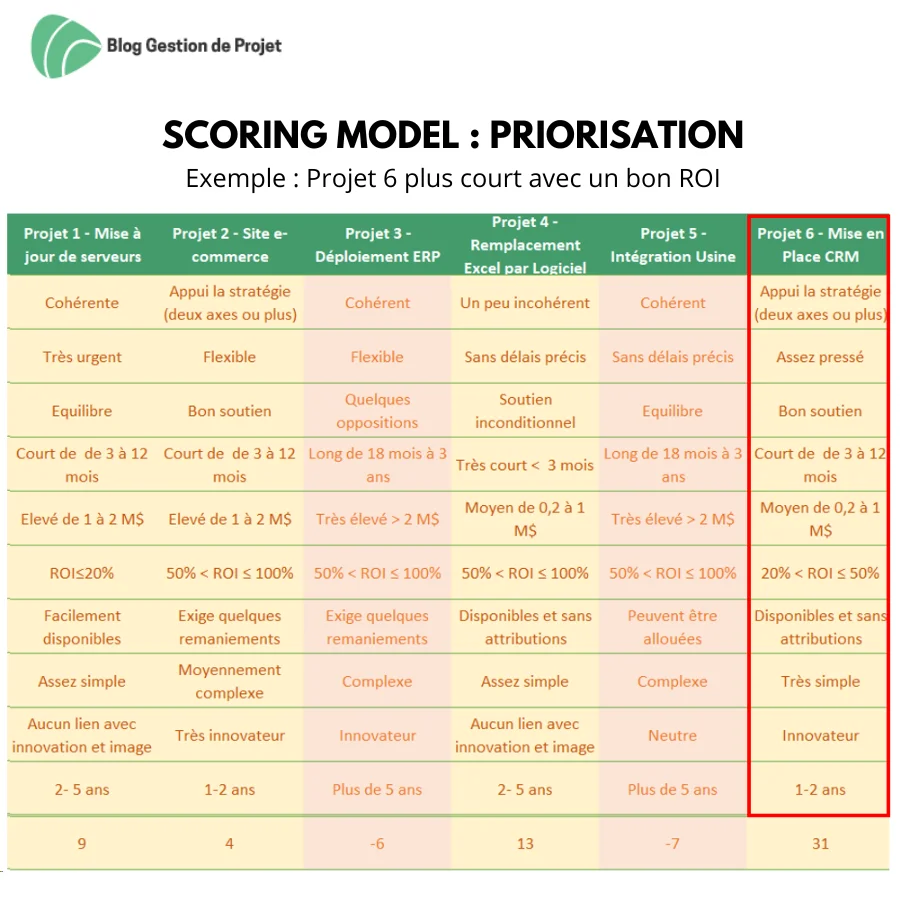

L’idée est de fournir une comparaison pour 6 projets informatiques classiques.

Les définitions et critères sont des exemples et peuvent être modifiés.

Le but est, en utilisant des projets de nature différentes de voir très rapidement les différences.

1) Quelques considérations importantes

Voici quelques points importants :

- En fonction du degré de maturité de l’entreprise, il faut prendre soin de ne pas avoir trop de critères, ou des critères trop difficiles à définir

- Inciter les personnes à remplir les critères de manière claire, en évitant l’utilisation abusive de la valeur neutre, qui se situe au milieu de l’échelle

- Idéalement, il faudrait recueillir les évaluations de plusieurs personnes et faire une moyenne.

- Le point clé est la pondération. Un processus itératif peut être mis en place, en faisant au départ un exemple sur des projets passés, pour confirmer, de manière pratique les différents « poids » associés aux critères

- Attention aux critères trop subjectifs qui pourraient être définis très différemment selon les personnes, sujets à polémiques.

2) Commentaires sur l’exemple

Un projet court (Projet 6), pas cher avec un bon ROI, ce que l’on peut appeler un « quick win » apparait rapidement en tête :

Il est important de mettre ce genre de projet dans la liste des priorités, sans oublier les projets plus longs, plus coûteux, qui sont souvent fondamentaux, comme le projet 3.

Mettre la pondération maximale pour le degré d’urgence est un choix.

À un certain degré de maturité, cela devrait être évité.

De plus, on peut également choisir d’approuver ces projets hors « scoring model » s'ils sont réellement indispensables.

Car la pondération élevée les met en avant par rapport à des projets plus stratégiques :

Est-ce plus « important » de mettre à jour son infrastructure (projet 1) que de mettre en place un site e-commerce (projet 2) ?

Quelques changements sur les pondérations peuvent rapidement influencer le classement.

Attention à ne pas trop « jouer » sur les pondérations pour obtenir le classement attendu.

Conclusion

La priorisation des projets pour un portfolio est une tâche délicate qui nécessite une compréhension approfondie des objectifs de l'organisation, des caractéristiques de chaque projet, des contraintes budgétaires et une connaissance des parties prenantes impliquées dans la prise de décision.

La méthode du « Scoring Model » permet de réaliser un exercice relativement rationnel et objectif, apportant des critères de choix qualitatifs et quantitatifs qui augmentent le degré de maturité du processus.

Toutefois, il faut garder à l’esprit que certains projets sont essentiels, même s’ils n’auraient pas un bon classement dans un « scoring model ».

Ils peuvent être donc choisis par principe : ce sont les projets liés aux fondamentaux de l’entreprise « keep the light on » et les projets liés aux réglementations.